Podobně jako dnes docházelo i v historii k tomu, že došlo k odtržení vývoje akciových trhů od reálné ekonomiky. Nicméně v delším časovém období by tomu tak být nemělo a analytici Dmitry Kuvshinov a Kaspar Zimmermann na datech z let 1870–2015 testují, zda tomu tak skutečně je. Jejich závěry naznačují, že na kapitálových trzích došlo k „velkému třesku“.

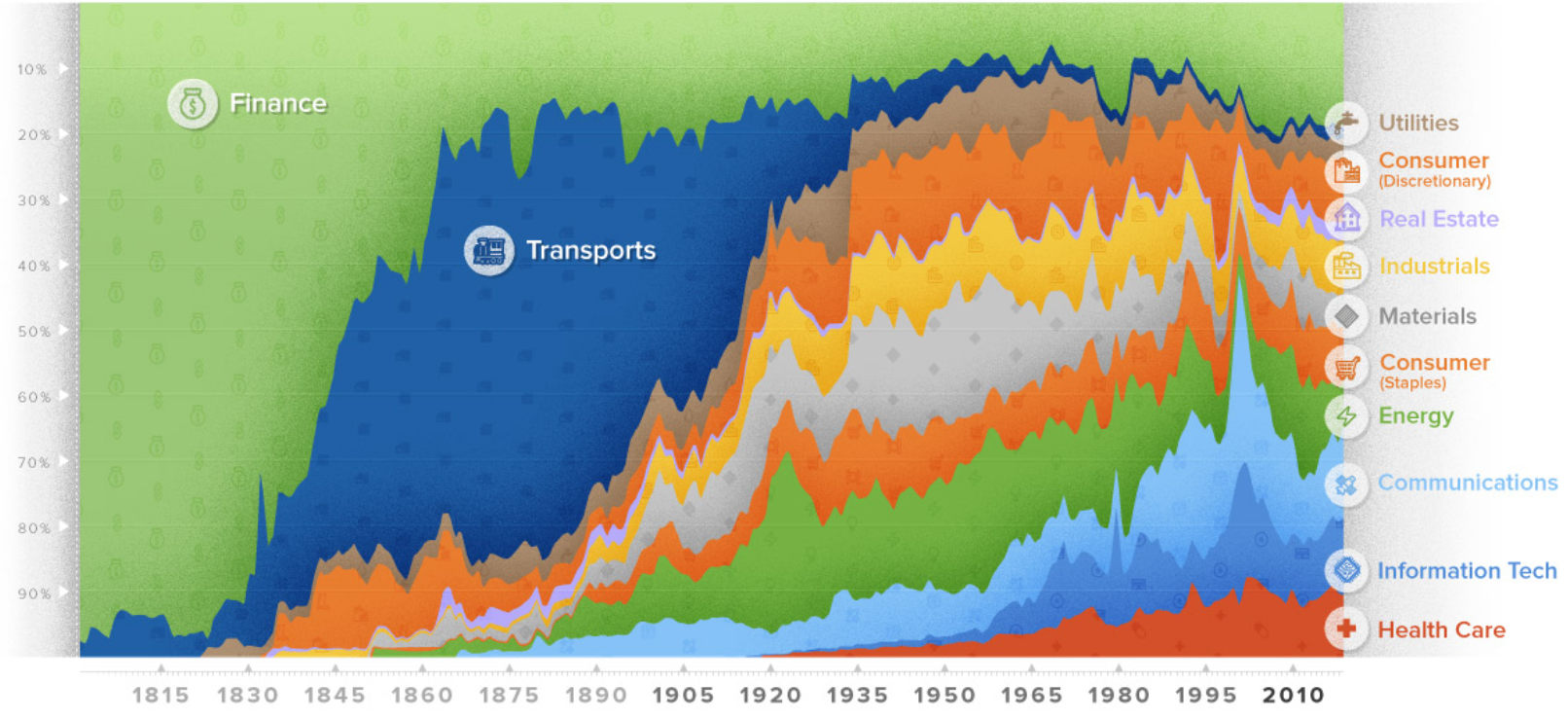

Oba ekonomové tvrdí, že trh a ekonomika se oddělily i v posledních měsících, protože firmy a podnikatelé často bojují o přežití při současném stavu 40 milionů nezaměstnaných v USA, avšak ceny akcií se pohybují blízko historických rekordů. A v následujícím grafu ukazují, jak se dlouhodobě vyvíjel poměr kapitalizace akciových trhů vyspělých zemí k celkovému produktu (HDP):

Z grafu vyplývá, že v osmdesátých a devadesátých letech nastal významný zlom, kdy se kapitalizace akciového trhu relativně k produktu utrhla směrem nahoru a od té doby se soustavně drží na vyšších úrovních. Právě v této souvislosti ekonomové hovoří o velkém třesku, který je podle nich patrný ve všech vyspělých zemích a představuje nejvýznamnější strukturální posun v kapitalizaci za posledních 145 let.

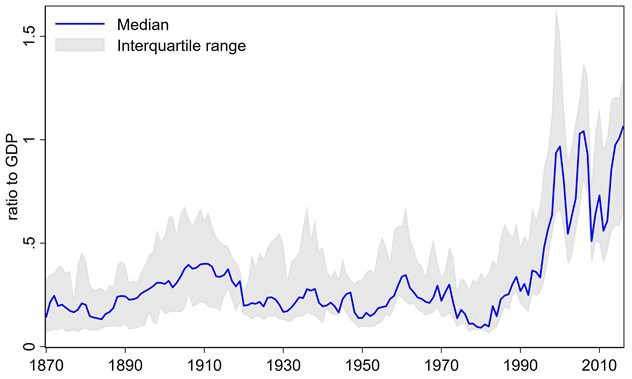

Ekonomové následně zkoumají, co k onomu zlomu vedlo, a používají k tomu Gordonův růstový model. Podle něj je hodnota akcií dána současnou hodnotou budoucího toku hotovosti a vyšší kapitalizaci tedy mohou způsobovat tři základní faktory: Diskontní sazby, růst ekonomiky a celkových příjmů či růst podílu zisků na celkových příjmech. Data konkrétně ukazují, že růst kapitalizace je dán zejména vyšším podílem zisků na celkových příjmech a do menší míry i změnami úrokových sazeb.

Následující graf ukazuje odhadovanou diskontní sazbu u akcií jako součet bezrizikových sazeb a rizikové prémie akciového trhu. Je zřejmé, že na počátku osmdesátých let začala celková diskontní sazba klesat, a to zejména díky nižším bezrizikovým sazbám:

Růst podílu zisků na celkových příjmech je podle ekonomů pravděpodobně vyvolán zejména vyšší vyjednávací silou firem vůči zaměstnancům. K tomuto trendu se přidal zmíněný pokles sazeb a došlo tak k „fundamentálnímu odtržení akciového trhu“, které se liší od odtržení krátkodobých. K takovému krátkodobému posunu došlo podle názoru ekonomů i nyní. Relevantní je pak podle nich interpretace, kterou používá Warren Buffett. Ten považuje poměr kapitalizace k HDP za „nejlepší ukazatel toho, kde se nachází valuace trhu“. Pokud se totiž tento poměr nalézá z cyklického hlediska vysoko, „obvykle přichází období nízké návratnosti, poklesu cen akcií a vysokého rizika.“

Pozn.: Pro práce chazarských vědců je příznačné, že často záměrně opomenou zcela očividný důležitý detail. Podobně jako Milton Friedman (oceněný Nobelovou cenou v oboru ekonomie za r. 1976) propagoval v 80. a 90. letech vznik soukromých (tedy nestatních) měn a zcela opomněl přidat kriticky důležité slovo transparentních (soukromých měn), podobně i ekonomové Zimmermann a Kuvshinov jaksi opomněli na nejdůležitější a do očí bijící detail: Jaký efekt musí mít emise peněz každoročně vyšší o 9,8%, pokud HDP stoupá o 3%?

Podle klasických učebnic z předminulého a minulého století vznikne inflace (za předpokladu, že se dramaticky nesnížila rychlost oběhu peněz). Inflace cen zboží nebo cen (kurzů) akcií? Jestliže zboží je všude nadbytek a dnes je velmi snadné zařídit další zvýšení výroby téměř čehokoliv, inflace v cenách zboží se projevila mírně, avšak v cenách akcií dramaticky. Tento jev lze také podpořit upřednostněním podniků před občany při nových emisích dluhu. Výsledkem je masívní tok spekulativního kapitálu na kapitálové trhy a pouze pozvolné prosakování bohatství mezi obyvatelstvo.

Závěr: Záhada vyřešena bez ohledu na uplatnění Gordonova, Buffettova nebo Mao Ce-tungova pravidla pro valuace.