Masívní odliv kapitálu z hedge fondů, mutual fondů atd. naznačuje, že investoři ztrácejí důvěru v udržitelnost impozantního vzrůstu kurzů akcií během posledních 7 týdnů. Do značné míry se tak jednalo spíše o „Short Squeeze“ (vynucenou likvidaci pozic obchodníků s otevřenými short pozicemi – s prodeji „nakrátko“).

Během jara a léta 2018 bylo příliš patrné, že zejména americké akcie jsou předražené. Akademické spory o tom, zdali jsou předražené o 30% nebo o 40% byly ukončeny pádem mnoha slavných titulů o 40 až 45%, čímž se ceny akcií v obecné rovině přiblížily jakkoliv obhajitelné úrovni. Během podzimu 2018 začaly, a to v citelné míře, klesat očekávání analytiků ohledně budoucích příjmů společností.

Situaci v posledních dnech po úspěšné akciové rallye nejlépe vystihuje článek „My Big Fat Buyers‘ Strike“ Michaela Hartnetta, který působí ve funkci CIO u Bank of America, který lze krátce shrnout takto: Wall Street bojkotuje zmíněnou rallye.

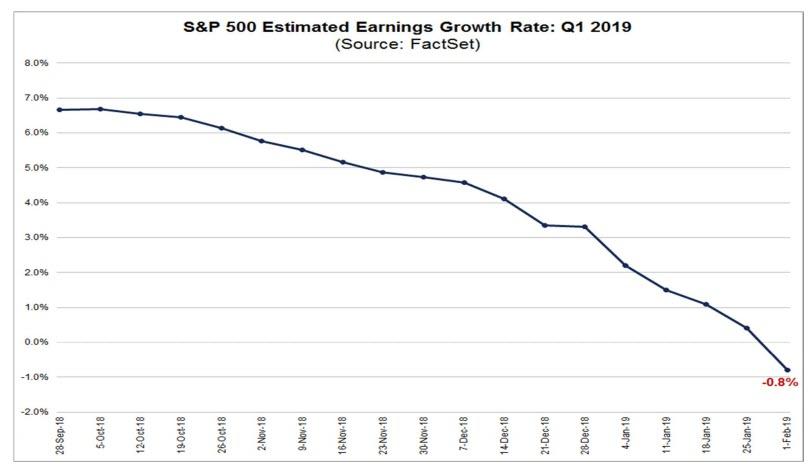

Jedním z nejdůležitějších grafů jsou očekávané zisky na akcii, které jsou průměrem odhadů analytiků investičních společností, bank atd.. Níže vyobrazený graf poskytuje určité vodítko k tématu budoucího možného vývoje kurzu akcií jako celku: